StB Dr. Thomas Töben, YPOG, Berlin

Internationale, grenzüberschreitende Private Equity (PE) Strukturen sind komplex. Die Komplexität und Internationalität rufen bei jenen, denen die Gründe für die Komplexität nicht bekannt sind, Misstrauen hervor, mitunter auch Missgunst. Erläuterungen zu den Gründen für die Zwischenschaltung verschiedener Gesellschaften in mehreren Ländern sind daher vonnöten. Aufklärung ist auch wegen der aktuellen Ermittlungen Münchner Steuerbehörden gegen Manager von Private Equity Fonds geboten.

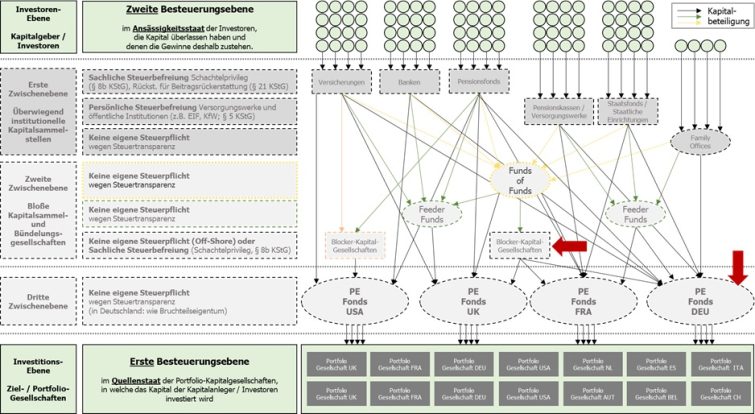

Drei Ebenen in PE-Strukturen mit vielen Gesellschaften

In internationalen Private Equity Fonds-Strukturen gibt es im Wesentlichen drei Ebenen, die unterschieden werden müssen. Eine Besteuerung darf es allenfalls auf zwei Ebenen geben, nicht auf drei oder sogar mehr. Eine mehr als zweifache Besteuerung macht Investitionen über Private Equity Strukturen unattraktiv. Von einer dreifachen Besteuerung auch nur bedrohte Strukturen werden kurzfristig austrocknen und vom Markt verschwinden.

Grafische Darstellung der PE-Struktur-Ebenen

Auf der ersten Besteuerungsebene (in der grafischen Darstellung unten) beträgt die Steuerbelastung weltweit rd. 25%. In München liegt sie bei fast 33% (15,825% KSt einschl. Soli; 17% GewSt). Von einem Vorsteuergewinn von 100 verbleiben für Ausschüttungen an die letztendlichen Kapitalgeber 67.

Auf der zweiten Besteuerungsebene (in der grafischen Darstellung oben) unterliegen diese 67 bei den Kapitalgebern bestenfalls dem für Kapitaleinkünfte geltenden Steuerregime mit einer Steuer unter 30%. Damit verbleiben den Kapitalanlegern nach Steuern weniger als 50. Die Gesamtsteuerbelastung beläuft sich schon so auf mehr als 50.

Steuerlich transparente, bloße Bündelungsgesellschaften auf mehreren Zwischenebenen

Die steuerlich transparenten Private Equity Fonds befinden sich bildlich gesprochen in der Mitte zwischen den Kapitalanlegern „oben“ und den Investitionsobjekten „unten“. Viele Investoren aus unterschiedlichen Ländern und deren Kapital werden in solchen Fonds-Personengesellschaften sowie weiteren vorgelagerten sog. Blocker-Gesellschaften, Feeder-Fonds und Dach-Fonds nur gebündelt. Das Kapital der Investoren fließt zunächst von oben hinein in diese Bündelungsgesellschaften auf mehreren Zwischenebenen und aus diesen nach unten wieder heraus. Auf dem gleichen Weg fließt das Kapital wieder zurück – wenn alles gut läuft, mit Gewinn zugunsten aller. In einigen Staaten wird insoweit von „pass through entities“ gesprochen. Diese müssen sowohl aus Sicht der Ansässigkeitsstaaten der Kapitalanleger als auch aus Sicht der Quellenstaaten, also jener Staaten, in denen das Kapital investiert wird, für Besteuerungszwecke transparent sein. Ansonsten drohen (Qualifikations-) Konflikte mit unverhältnismäßigen Steuerlasten auf den nur der Kapitalbündelung dienenden Zwischenebenen; allgemein droht eine unangemessen hohe Besteuerung der von – oder besser „über“ – Private Equity Fonds-Strukturen erzielten Erträge. An solchen nicht sachgerechten Mehrfachbesteuerungen hat niemand ein Interesse – auch nicht die beteiligten Fisci. Denn diese Zusatzbelastung trifft nicht irgendwelche Private Equity-Manager, die ihren Gewinnanteil in ihrem Ansässigkeitsstaat nach den dort geltenden Regeln selbstverständlich versteuern, sondern vor allem die Anleger, die überwiegend über Pensionskassen oder Versicherungen an den Investitionen der Private Equity-Fonds beteiligt sind. Die Verwendung von steuertransparenten Rechtsformen und mehrstufigen Gesellschaftsstrukturen ist legal, legitim und sachgerecht.

Keine dritte Besteuerungsebene durch Bündelungsgesellschaften

Wer in diesem Kontext den Anschein erwecken möchte, Private Equity-Fonds würden durch die Zwischenschaltung von „pass through entities“, statt ihrerseits steuerpflichtiger Kapitalgesellschaften, in anrüchiger Weise eine Besteuerung „vermeiden“, ignoriert die wirtschaftliche Realität sowie die Gründe für oft mehrstufige, notwendige Strukturen mit vielen Gesellschaften ohne eigene wirtschaftliche Aktivität, und verkennt vor allem die Gesetzeslage.

Nach Auffassung der Münchner Ermittlungsbehörden solle es – anders als in den übrigen Staaten der Welt –zumindest eine dritte Besteuerungsebene, wenn nicht sogar weitere geben (in der grafischen Darstellung grau hinterlegt), so u.a. auf Ebene der Blocker- und/oder der zumeist steuertransparenten Feeder-Gesellschaften, in denen das Geld der Kapitalanleger nur gebündelt wird. Zusätzlich sollen auch noch die eigentlichen, ebenfalls steuertransparenten Private Equity Fonds-Personengesellschaften, die das ihnen mittelbar anvertraute Vermögen der Investoren und damit fremdes Geld nur verwalten (siehe in der grafischen Darstellung die „roten Pfeile“), nicht vermögensverwaltend, sondern als Gewerbebetriebe selbst auch noch gewerbesteuerpflichtig sein. So würde die Steuerbelastung auf über 70% klettern. Von einem Vorsteuergewinn von 100 verblieben für die Kapitalgeber weniger als 30%.

Artifizielle, dritte Besteuerungsebene zerstört den deutschen Private Equity-Markt

Bei wirtschaftlich derart drastischen Folgen wird Deutschland als Standort für Private Equity seine ohnehin schon schwache Wettbewerbsposition weiter einbüßen. Die ausländischen, vor allem institutionellen Kapitalanleger (darunter Versicherungen, Pensionskassen, Staatsfonds, Stiftungen u.a.m.) haben viele und attraktivere Investitionsalternativen in anderen Staaten. Dabei kommt aktuell erschwerend hinzu, dass wegen der kriegsbedingten Unsicherheiten in Europa und der Nähe Deutschlands zur Ukraine die Überlassung von privatem Kapital aus Amerika in Milliardenhöhe ohnehin ins Stocken geraten ist, zum Teil auch bereits völlig ausbleibt.

Auch wegen der weltweit höchsten Energiekosten werden Investitionen bereits ins Ausland verlagert. Wenn es darüber hinaus auch noch zu einer deutschen „Sonder-“ Steuer von rd. 30% und mehr auf Private Equity kommt, werden ausländische Kapitalgeber ihr Geld erst recht nicht mehr in Deutschland investieren. Arbeitsplätze, Gewinne und damit auch Steuern werden darunter deutlich leiden.